ESG可持续发展:迈入体系化发展轨道

前言:

要想实现全球低碳能源经济转型,需要大力助推落地式解决方案。

但是,创新本身不仅仅是找寻新的解决方案,还需要深入挖掘现有方案来尽可能地降低成本。

作者|方文三

图片来源|网络

ESG投资相关的资产规模持续扩大

根据全球可持续投资联盟(GSIA)的数据,2020年全球依据可持续投资的广泛标准投资的资产规模占资产管理总规模的比例已达到36%,呈现出显著增长趋势。

自2020年我国提出碳达峰和碳中和目标以来,我国国内ESG投资也持续升温。

以ESG主题基金为例,根据白皮书的统计,截至2021年底,ESG主题基金总规模累计超过2578.4亿元,而其平均收益能够跑赢主要股指。

随着ESG投资理念的影响力日趋增强,作为完善ESG生态的第二步,ESG投资规模有望进一步扩展,这有助于对企业行为产生更为显著的可持续方向的引导作用。

白皮书统计显示,2016—2020年,主动披露ESG报告的A股公司数量由799个上升至1121个,占比约为27%。

在国际上,金融资本将ESG作为投资长期主义融入投资理念和战略,并进行升级和金融创新已经非常成熟。

ESG在国内的发展情况及不足

2020年9月,我国提出了力争2030年实现碳达峰,也就是碳的排放量达到顶峰;

2060年前实现碳中和的双碳目标,也就是碳排放量等于碳的吸收量,达到排放吸收中和。

生态环境部明确2025年基本形成强制性的环境信息披露制度,我国上市公司ESG信息披露也在不断地增强。

从国内很多上市公司的CSR报告中发现,现阶段国内企业还是更多关注产品的生产优化、制造工艺提升、社会公益捐赠等,体系化建设和相关能力的培养还有待提高。

按照很多国内企业的常规认知看,仅仅向慈善机构捐款或推出可回收包装的做法是不够的。

ESG发展的必要性及迫切性

在目前的综合背景下,政府、社会公众、资本市场的投资机构以及产业链的合作伙伴,更多地开始关注企业的社会价值和公司的治理实践,更注重公司的长期价值。

可持续消费正逐渐从愿景转变为现实,不断变化的消费者、社群也正在影响商业模式和营销手段的革新。

最新的全球研究表明,可持续发展已呈现出从小众走向大众之势,在众多产品类别中,可持续品牌的增速是非可持续品牌的5至6倍。

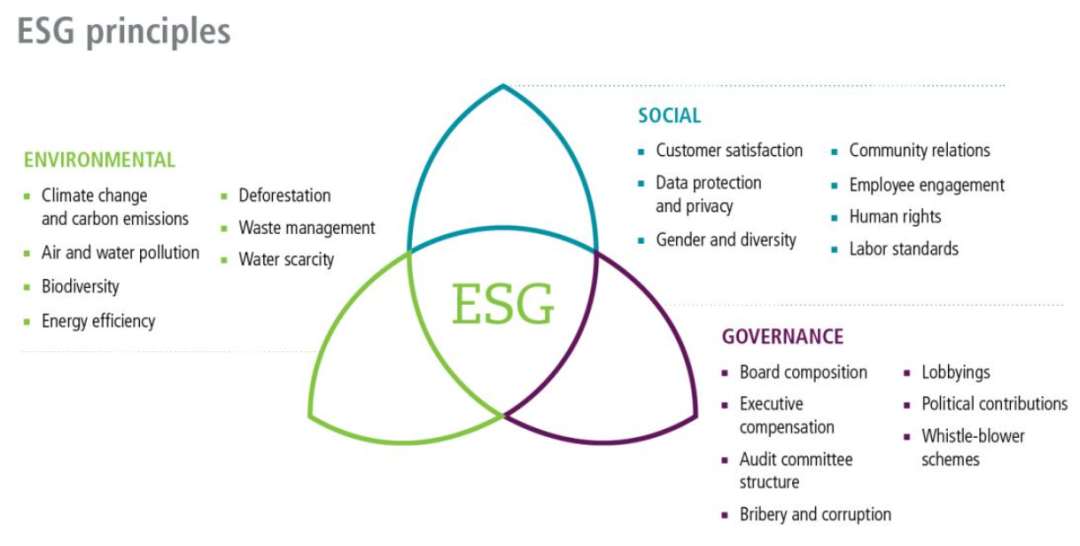

ESG是可持续发展的路径指引,是企业理解未来面临的风险和机遇的重要框架,ESG支撑的有效转型更能帮助企业构建可持续的竞争优势。

从社会层面来看,原来的经济发展模式已经无法解决当前社会所面临的环境和社会严峻挑战,ESG就是指当前全社会推动企业从环境、社会问题的产生者向其解决者转变的根本手段。

从企业层面来讲,ESG是有效评估和管理外部宏观环境的变化对企业造成的重大风险和机遇的工具和框架。

国内政策与监管文件陆续推出

国内ESG发展较晚,但其可持续发展、绿色低碳等核心理念与我国发展战略高度契合。

党和政府高度重视可持续发展,ESG在我国政策话语体系中的地位不断提高。

自2017年以来,中国证券投资基金首个ESG指数[多米尼400社会指数]发布,该指数由标普500成份股中400家社会责任评价良好的公业协会发起并开始 ESG 专项研究。

2018年6月起,A股正式被纳入MSCI新兴市场指数和MSCI全球指数。

为此,MSCI公司需对所有纳入的中国上市公司进行ESG研究和评级,不符合标准的公司将会被剔除。

此举推动了国内各大机构与上市公司对ESG的研究探索,相关政策与监管文件亦陆续推出。

据中国证券投资基金业协会统计,截至2021年三季度末,绿色、可持续、ESG 等方向的公私募基金数量已接近1000只,规模合计7900多亿元,较2020年底规模增长36%。

可见,在2021年和2022年两年内,ESG基金的数量实现了跨越式的发展。

2022年 4月15日,证监会发布《上市公司投资者关系管理工作指引》,自 2022年5月15日起施行。

该指引在投资者关系管理的沟通内容中首次纳入[公司的环境、社会、治理信息],有利于加快国内 ESG 信披与 ESG 投资的发展进程。

2022年5月27日,国务院国资委公布《提高央企控股上市公司质量工作方案》。

《方案》明确提出,贯彻落实新发展理念,探索建立健全ESG体系,中央企业集团公司要推动央企控股上市公司ESG专业治理能力、风险管理能力不断提高,要推动更多央企控股上市公司披露ESG专项报告,力争到2023年相关专项报告披露[全覆盖]。

二十大以来,国企迎来全面发展的新窗口期,央企平均PE由2022年11月初的46倍上升至2023年3月底的53倍。

ESG可持续发展,道阻且长

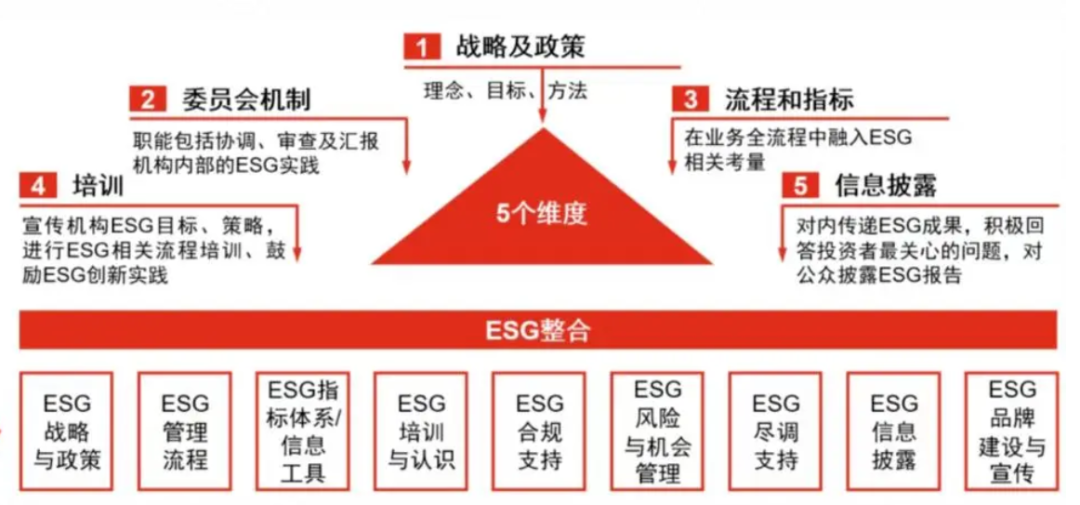

成功的企业在开展ESG工作时,都通过实质性评估,重点关注那些和业务经营最相关的问题。

面对新的ESG报告要求,一些企业会采取合规推动、逐项核查的策略,编制一份报告,罗列出涵盖所有ESG指标的数据,包括许多和业务活动不相关的数据。

这对于投资者、企业以及广泛的利益相关者,这样的报告价值非常有限。

为了实现碳中和目标,势必要对整个供应链和价值链进行改造,甚至带动整个产业链的转型升级,可谓拔丁抽楔,道阻且长。

此外,可持续发展、社会责任对于任何企业来说,都是一道难题。

尤其在当前全球的经济形势下,任何企业都难以确保自身能否轻而易举实现ESG目标。

而另一面,在ESG大背景下,新能源、新材料、环境保护等相关行业都迎来了前所未有的机遇。

业界普遍认为,[不确定]的时代下,碳中和是唯一[确定]的方向和趋势,ESG亦是如此。

ESG将助力中国特色估值体系重构

探索建立中国特色估值体系已成为资本市场的一项重要任务。

ESG因素的纳入也有助于中国特色估值体系的构建,主要体现在以下方面:建立多维度评价体系、提升非财务指标重视程度、注重长期价值、提升信息披露质量与透明度。

从ESG兴起的背景出发,对企业在增进社会公平与发展和应对环境挑战中所发挥的作用,进行重新的定位和认识。

ESG只是一种管理手段或途径,实施ESG的根本目的是推动企业可持续发展。

一个企业的可持续发展都需要其经济、环境、社会子系统取得平衡和协调发展。

而要实现企业经济、环境、社会的协调、均衡发展,就首先要求该公司具有良好的治理结构。

结尾:

以绿色发展、社会责任以及治理效能为核心的ESG理念,正成为商业社会和资本市场的新共识。

在未来,ESG作为[筛选器]的作用将进一步加强。

原文标题 : AI芯天下丨深度丨ESG可持续发展:迈入体系化发展轨道

最新活动更多

-

限时免费点击观看>> 蔡司黑科技揭秘:光伏质量检测“照妖镜”

-

10月22日立即预约>> 【电力运营直播】主动预测维护如何提高电力运营稳定性?

-

11月14日抢先报名>> 【在线峰会】OFweek 2024固态电池生态大会

-

限时免费点击下载>> 2024储能产业抢占制高点发展蓝皮书

-

精彩回顾立即查看>> 红外测温及炉温跟踪系统在太阳能行业的应用白皮书

-

精彩回顾立即查看>> 蔡司新能源汽车三电质量解决方案

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论